Investmentfonds.de

03.11.2022: Investmentfonds.de

03.11.2022:

J.P. Morgan AM: Sind Anleihen nach dem Crash schon wieder attraktiv?

Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

Sind Anleihen nach dem Crash schon wieder attraktiv?

- Inflation als wesentlicher Treiber des Rentencrashs

- Zeitpunkt, an dem Zentralbanken ihre Zinspolitik ändern, rückt näher

- Defensivqualitäten von Anleihen dürften sich verbessern

Frankfurt, 3. November 2022 – In Zeiten von hoher Volatilität an den Kapitalmärkten

machen sich viele Anlegerinnen und Anleger Gedanken über die „Defensive“ in ihrem

Portfolio. Die Energiekrise in Europa, der Krieg in der Ukraine, die hartnäckig

hohe Inflation und Chinas Immobilienkrise sind dabei nur einige der Risiken, die

sich aufgebaut haben. Doch die klassische Verteidigungslinie in einem Portfolio,

die Anleihen, haben in den letzten zwölf Monaten einen historischen Crash erlebt.

Nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset

Management, gilt es nun zu bewerten, ob Anleihen für die nächsten zwölf Monate

besser geeignet sind das Portfolio zu stabilisieren als zuletzt. Dafür nimmt er

die Treiber des Rentencrashs genauer unter die Lupe und prüft, ob diese heute

immer noch Bestand haben. Dabei zeigt sich: Das Renditepotenzial für Anleihen

ist nach dem „Schmerz“ der letzten Wochen und Monate deutlich gestiegen.

Verbraucherpreisinflation als wesentlicher Treiber des Rentencrashs

Die letzten Monate haben am Anleihenmarkt tiefe Spuren hinterlassen: Die Renditen

der 10-jährigen Bundesanleihen sind in etwas mehr als einem Jahr von -0,5 Prozent

auf 2,25 Prozent gestiegen. „Der daraus resultierende Kursverfall der Rentenpapiere

ist so dramatisch, dass in diesem Jahr in einem klassischen globalen Mischportfolio

mit je 50 Prozent Aktien und Renten erstmalig die festverzinslichen Papiere einen

größeren Anteil an den Gesamtverlusten haben als Aktien“, erklärt Tilmann Galler.

Eine Schlüsselrolle als Treiber des Rentencrashs nimmt aus Sicht des Ökonomen die

explosive Entwicklung der Verbraucherpreise ein. „Die expansive Fiskalpolitik in

der COVID-Krise, Angebotsengpässe und der Krieg in der Ukraine haben wie in einem

perfekten Sturm die Inflation sowohl in Europa als auch in den USA über acht

Prozent getrieben. Die Zentralbanken mussten letztendlich eingestehen, dass ihre

ursprüngliche Einschätzung eines nur vorübergehenden Inflationsproblems nicht mehr

haltbar war und vollzogen eine 180-Grad-Wende in der Geldpolitik“, erklärt er.

Die Inflation wurde als Hauptproblem der Wirtschaft identifiziert und deren

Bekämpfung priorisiert – trotz steigender Rezessionsrisiken. Mit der Abkehr der

Zentralbanken von der strukturell expansiven und unterstützenden Geldpolitik der

letzten zwölf Jahre kam dem Rentenmarkt eine wichtige Stütze abhanden.

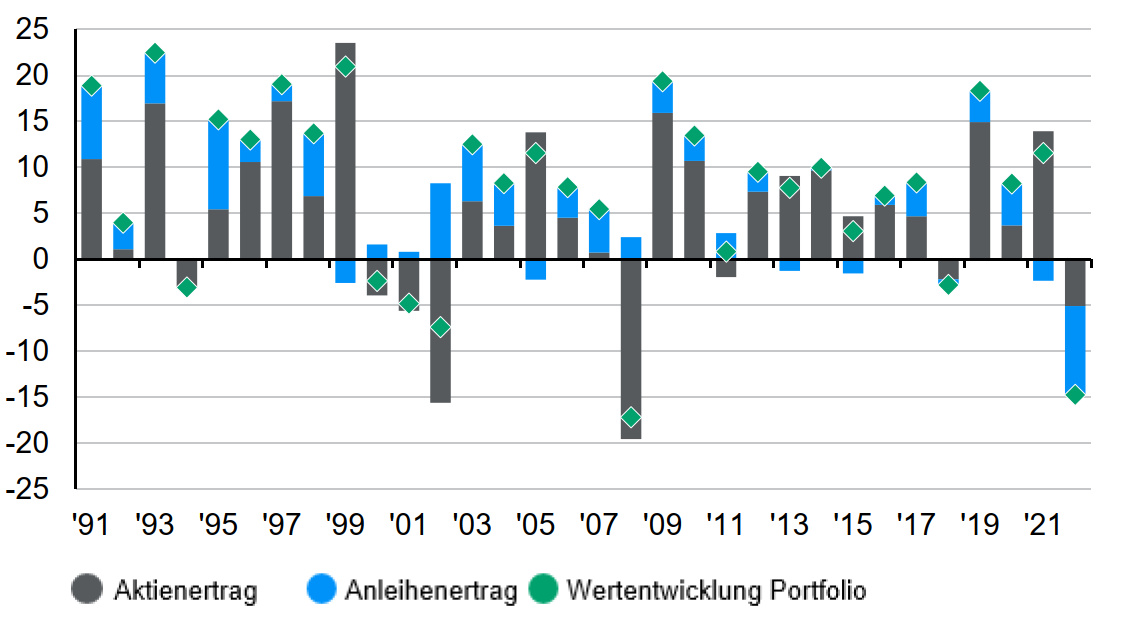

Grafik: Jährliche Wertentwicklung eines Mischfonds (50% Aktien und 50% Anleihen)

%; in Euro

Quelle: Bloomberg Barclays, MSCI, J.P. Morgan Asset Management.

Aktienerträge: MSCI All-Country World Index,

Anleihenerträge: Bloomberg Barclays Global Aggregate.

Alle Erträge vor 1999 in DM ab 1999 in EUR. Stand der Daten 31.10. 2022.

Quelle: Bloomberg Barclays, MSCI, J.P. Morgan Asset Management.

Aktienerträge: MSCI All-Country World Index,

Anleihenerträge: Bloomberg Barclays Global Aggregate.

Alle Erträge vor 1999 in DM ab 1999 in EUR. Stand der Daten 31.10. 2022.

Zeitpunkt, an dem Zentralbanken ihre Zinspolitik ändern, rückt näher

Der Pfad der zukünftigen Geldpolitik ist nach Meinung des Experten eine

entscheidende Einflussgröße, ob Anleihen für ein Investment wieder interessanter

werden – und genau da dürfte es interessant werden. „Die restriktive Zinspolitik

führt schon jetzt zu einer signifikanten Verlangsamung in der Wirtschaft. Die

Immobilienmärkte kühlen sich merklich ab und die Konsumnachfrage wird schwächer.

Öl- und Kupferpreise sind inzwischen 30 Prozent niedriger als bei ihren

Höchstwerten im Frühsommer. Je schwächer die Konjunktur wird, desto niedriger

dürfte der Inflationsanstieg ausfallen, weshalb der Zeitpunkt, an dem Zentralbanken

die Priorisierung des Risikos und damit ihre Zinspolitik verändern werden, näher

rückt“, sagt Tilmann Galler.

Ein weiterer Treiber des Crashs war seiner Meinung nach die enorme Überbewertung

des Rentenmarktes im vergangenen Jahr. Auch hier hätten Zentralbanken eine

entscheidende Rolle gespielt. „Durch jahrelange massive Anleihenkäufe und

Nullzinspolitik wurden die Renditen weltweit auf absurd niedrige Niveaus gedrückt.

Anfang 2021 hatten mehr als ein Drittel aller Industrieländer-Staatsanleihen eine

negative Rendite und 85 Prozent rentierten unter einem Prozent. Die Nachfrage

privatwirtschaftlicher Investoren war zu diesen Zinsen entsprechend gering“,

erklärt der Ökonom.

Defensivqualitäten von Anleihen dürften sich verbessern

Ein guter Indikator für die Attraktivität 10-jähriger Anleihen sind die Realrenditen,

das heißt die Nominalrenditen abzüglich Inflationserwartungen. „Der handelbare

Inflationsswap für die Inflation in zehn Jahren preiste per 30. September eine

Inflation von 2,4 Prozent für die USA ein. Das bedeutet, bei aktuellen

Nominalrenditen von vier Prozent bei US-Treasuries sind die Realzinsen mit

+1,6 Prozent wieder positiv und damit attraktiver geworden. Noch vor einem Jahr

war der langfristige Realzins mit -1,1 Prozent negativ“, analysiert Ökonom

Tilmann Galler.

Aus seiner Sicht sind Anleihen mit hoher Qualität sowie flexible Rentenstrategien

deshalb nach dem Crash nun wieder attraktive Bausteine für das Portfolio geworden,

mit attraktivem Renditepotential und deutlich verbesserten Defensivqualitäten.

Vor diesem Hintergrund könne man sich als Anleger auch wieder getrost an die

populäre Weisheit aus dem Sport halten, dass die Offensive zwar einzelne Spiele

gewinnen hilft, aber eine gute Defensive für das längerfristige Ziel der

Meisterschaft unverzichtbar ist.

Die Aussagen einer bestimmten Person geben deren

persönliche Einschätzung wieder (J.P. Morgan Asset Management).

Die zur Verfügung gestellten Informationen erheben

keinen Anspruch auf Vollständigkeit und stellen

keine Beratung dar (J.P. Morgan Asset Management).

Quelle: Investmentfonds.de

|

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.