Investmentfonds.de

22.02.2023: Investmentfonds.de

22.02.2023:

Brandywine Global | Die lange Pause der FED: Was sollten Anleihen-Anleger jetzt tun?

Bill Zox, Portfolio Manager bei Brandywine Global, Teil von Franklin Templeton

Bill Zox, Portfolio Manager bei Brandywine Global, Teil von Franklin Templeton

- Fed könnte die Zinsen über einen längeren Zeitraum auf einem hohen Niveau lassen

- Carry-Trades könnten wichtigste Renditequelle darstellen

- Qualität der High Yield-Anleihen hat sich verbessert

Investmentfonds.de - Nachdem sich Anleger in letzter Zeit vor allem auf Höchststände und Maximalwerte konzentriert haben – zum Beispiel höchste Inflation, maximal restriktive Geldpolitik, größtmöglicher Konjunkturpessimismus – gilt ihr Augenmerk inzwischen vermehrt möglichen Trendwenden. Dies betrifft insbesondere die US-Notenbank Fed, von der eine Abkehr der aggressiven Zinserhöhungen des vergangenen Jahres erwartet wird. Aus unserer Sicht dürfte dieser Umschwung in drei Phasen verlaufen: zunächst eine Verlangsamung, dann eine Pause und zu guter Letzt schließlich eine Reihe von Zinssenkungen. Die Verlangsamung begann bereits im Dezember, als die Fed ihren Leitzins nach vier Erhöhungen um 75 Basispunkte in Folge um lediglich 50 Basispunkte anhob. Die Finanzmärkte gehen momentan davon aus, dass in der ersten Hälfte dieses Jahres zwei bis drei weitere Erhöhungen um 25 Basispunkte folgen werden, bevor dann eine Pause eingelegt wird. Die Fed scheint diesen Erwartungen nichts entgegenzusetzen zu haben. Allerdings spiegeln die Kurse an den Finanzmärkten auch einen Übergang zu Zinssenkungen um 50 Basispunkte im zweiten Halbjahr sowie weitere Senkungen um insgesamt 100 bis 125 Basispunkte im Jahr 2024 wider. Bislang hat die US-Notenbank keinerlei Signale gesendet, die diese Erwartungen rechtfertigen würden.

Erwartungen der Finanzmärkte

Die Finanzmärkte sehen die höchste Wahrscheinlichkeit offenbar in einem Szenario, das von einigen als „makellose Disinflation“ bezeichnet wird. Dieser Ausdruck beschreibt eine Situation, in der die Inflation während des kommenden Jahres auf etwa 2 % zurückkehrt, begleitet von einer weichen Landung der Wirtschaft bzw. möglicherweise von einer leichten Rezession, die nur eine geringfügige Erhöhung der Arbeitslosigkeit zur Folge hat. Das bestmögliche Szenario für eine Vielzahl von Finanzanlagen wäre eine makellose Disinflation mit Leitzinssenkungen gemäß dem, was aktuell am Markt eingepreist wird. Disinflation alleine genügt nicht – für dieses Szenario spielen auch Zinssenkungen eine zentrale Rolle.

Ein anderes Szenario beruht auf der Annahme, dass bereits so starke geld- und fiskalpolitische Straffungsmaßnahmen vorgenommen wurden, dass in den nächsten Quartalen eine Rezession folgen muss. Eine solche Entwicklung scheint in den Kursen zahlreicher finanzieller Vermögenswerte nicht berücksichtigt zu sein. Diejenigen, die dieses Szenario erwarten, schätzen die Aussichten für Risikoanlagen wie Aktien und hochverzinsliche Unternehmensanleihen besonders pessimistisch ein. Wir bezeichnen dieses Szenario als eine „unmittelbar bevorstehende Rezession“.

Wir sind der Meinung, dass die Finanzmärkte das von der Fed signalisierte Szenario, das wir als „lange Pause“ bezeichnen, nicht angemessen berücksichtigen. Wir verstehen, dass die Notenbank häufig nicht weiß, wann genau sie die Zinsen senken wird. Zudem kann sie gute Gründe haben, ihre Absichten nicht zu früh zu kommunizieren. Wir gehen jedoch davon aus, dass dieser Zyklus länger andauern wird als von den Märkten derzeit erwartet wird. Und auch wenn alle Fed-Vertreter immer wieder öffentlich erklären, dass sie in ihrem Basis-Prognoseszenario nicht von einer Rezession ausgehen, sind wir der Meinung, dass die Notenbank eher eine Rezession in Kauf nehmen würde, als einen verfrühten Sieg über die Inflation zu erklären. Sollte sich in der Tat eine Rezession einstellen, könnte die Fed jederzeit auf die ihr zur Verfügung stehenden, weitläufig bekannten Instrumente zurückgreifen. Anderenfalls müsste sie sich anstrengen, ihre Glaubwürdigkeit nach zwei gravierenden, mit der Inflation zusammenhängenden geldpolitischen Fehltritten wieder herzustellen.

Carry bei einer langen Pause besonders wichtig

Im Fall einer langen Pause könnten laufende Erträge (diese werden oft auch als „Carry“ bezeichnet) die wohl wichtigste Renditequelle darstellen. Und genau dies ist der Bereich, in dem High Yield-Anleihen besonders attraktiv sind. In den USA haben sich die Erträge seit Mitte des Jahres 2022 größtenteils innerhalb einer Spanne von 8 % bis 9,5 % bewegt.

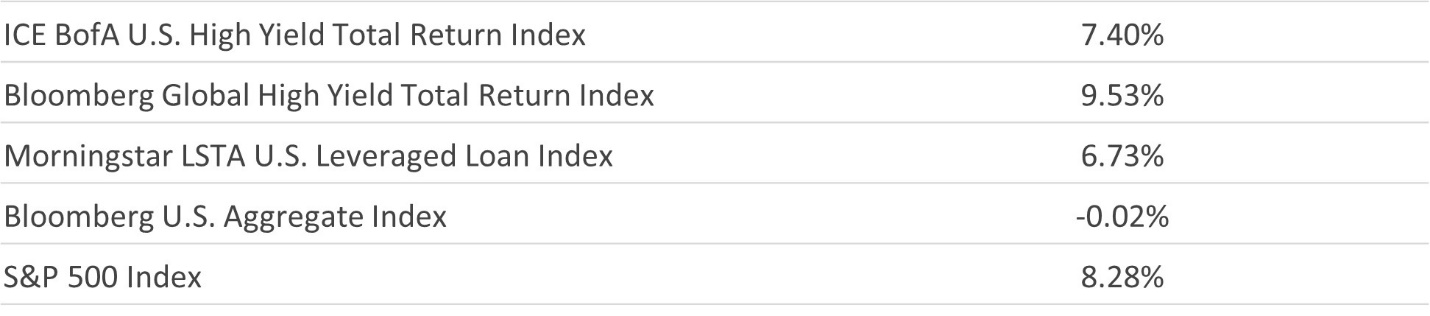

Seit Mitte des letzten Jahres entspricht das Umfeld nicht dem einer längeren Pause, da sowohl die tatsächlichen als auch die erwarteten Zinserhöhungen seitens der Fed deutlich gestiegen sind. Der Zeitpunkt und das Zinsniveau bei einer Pause werden von den Finanzmärkten jedoch zunehmend eingepreist, sodass es sich lohnt, die Entwicklung von Hochzinsanleihen gegenüber anderen Anlageklassen seit dem 30. Juni 2022 näher unter die Lupe zu nehmen (siehe Abbildung).

Abbildung: Vergleich der Indexrenditen (30. Juni 2022 bis 26. Januar 2023)

Quelle: Bloomberg (© 2022, Bloomberg Finance LP). Indizes werden nicht gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Sie enthalten keine Gebühren, Kosten oder Ausgabeaufschläge. Die Wertentwicklung der Vergangenheit ist weder ein Indikator noch eine Garantie für die zukünftigen Renditen.

Fazit

Wir halten eine längere Pause seitens der Fed für das wahrscheinlichste Szenario, das allerdings von den Finanzmärkten nicht angemessen berücksichtigt wird. In einem solchen Umfeld, bei dem die Fed ihre Zinsen über einen längeren Zeitraum hinweg auf einem erhöhten Niveau belässt, bevor sie eine Lockerung einleitet, ist es unserer Meinung nach strategisch richtig, sich nach Carry-Möglichkeiten umzusehen und dabei auf ein weitläufiges Umschiffen möglicher Ausfälle zu achten. Die Managementteams der Unternehmen hatten und haben noch genügend Zeit und ausreichend Zugang zu Kapital, um sich auf höhere Kapitalkosten und eine mögliche Rezession vorzubereiten, wodurch sowohl Ausfall- als auch sonstige Risiken sinken. Weiterhin glauben wir, dass die Fundamentaldaten des Hochzinsmarktes weiterhin Unterstützung bieten und daher selbst im Szenario einer unmittelbar bevorstehenden Rezession wesentlich engere Spreads rechtfertigen, als wir es in der Vergangenheit gewohnt waren. Und schließlich wirkt sich die Inflation positiv auf die Kreditqualität aus – insbesondere in Anbetracht der Tatsache, dass sich viele Emittenten eine langfristige, kostengünstige Finanzierung mit fester Verzinsung gesichert haben.

Quelle: Bloomberg (© 2022, Bloomberg Finance LP). Indizes werden nicht gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Sie enthalten keine Gebühren, Kosten oder Ausgabeaufschläge. Die Wertentwicklung der Vergangenheit ist weder ein Indikator noch eine Garantie für die zukünftigen Renditen.

Fazit

Wir halten eine längere Pause seitens der Fed für das wahrscheinlichste Szenario, das allerdings von den Finanzmärkten nicht angemessen berücksichtigt wird. In einem solchen Umfeld, bei dem die Fed ihre Zinsen über einen längeren Zeitraum hinweg auf einem erhöhten Niveau belässt, bevor sie eine Lockerung einleitet, ist es unserer Meinung nach strategisch richtig, sich nach Carry-Möglichkeiten umzusehen und dabei auf ein weitläufiges Umschiffen möglicher Ausfälle zu achten. Die Managementteams der Unternehmen hatten und haben noch genügend Zeit und ausreichend Zugang zu Kapital, um sich auf höhere Kapitalkosten und eine mögliche Rezession vorzubereiten, wodurch sowohl Ausfall- als auch sonstige Risiken sinken. Weiterhin glauben wir, dass die Fundamentaldaten des Hochzinsmarktes weiterhin Unterstützung bieten und daher selbst im Szenario einer unmittelbar bevorstehenden Rezession wesentlich engere Spreads rechtfertigen, als wir es in der Vergangenheit gewohnt waren. Und schließlich wirkt sich die Inflation positiv auf die Kreditqualität aus – insbesondere in Anbetracht der Tatsache, dass sich viele Emittenten eine langfristige, kostengünstige Finanzierung mit fester Verzinsung gesichert haben.

Die Aussagen einer bestimmten Person geben deren

persönliche Einschätzung wieder (Brandywine Global).

Die zur Verfügung gestellten Informationen erheben

keinen Anspruch auf Vollständigkeit und stellen

keine Beratung dar (Brandywine Global).

Quelle: Investmentfonds.de

|

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.