Investmentfonds.de

20.03.2023: Investmentfonds.de

20.03.2023:

Franklin Templeton | Zunehmende Wasserknappheit wird zu Produktivitäts- und Beschäftigungsverlusten führen

Marcus Weyerer, CFA, Senior ETF Investment Strategist, EMEA bei Franklin Templeton

Marcus Weyerer, CFA, Senior ETF Investment Strategist, EMEA bei Franklin Templeton

Weltwassertag am 22.03.2023

Investmentfonds.de | Um die katastrophalen Folgen der globalen Erwärmung zu vermeiden, hat sich die Welt im Jahr 2015 mit dem Pariser Abkommen verpflichtet, Maßnahmen zu ergreifen, um die globale Erwärmung bis zum Jahr 2100 auf 1,5 bis 2 Grad Celsius zu begrenzen. Um die vertraglich festgelegten Ziele von Paris zu erreichen, müssen die Treibhausgasemissionen gegen Mitte des Jahrhunderts auf Null sinken und danach wahrscheinlich sogar netto negativ sein. In Zahlen: Der Weltklimarat schätzt, dass es sich die Menschheit leisten kann, knapp 400 zusätzliche Gigatonnen CO2 in die Atmosphäre zu blasen, um die Pariser Ziele einzuhalten – das sogenannte Emissionsbudget. Wenn man diese Zahl ins Verhältnis setzt, darf die Welt im Jahr 2030 etwa 33 Gt CO2 ausstoßen. Die derzeitige Politik deutet jedoch darauf hin, dass die Welt dann etwa 58 Gt CO2 emittieren wird. Die Differenz von 25 Gigatonnen oder 43 Prozent ist die so genannte Emissionslücke.

*** Link TIPP der Redaktion:

Hier klicken >>> Investmentspecial | Fonds und ETFs zu "Wasser":

Top Fonds und weitere Markteinschätzungen dazu!

***

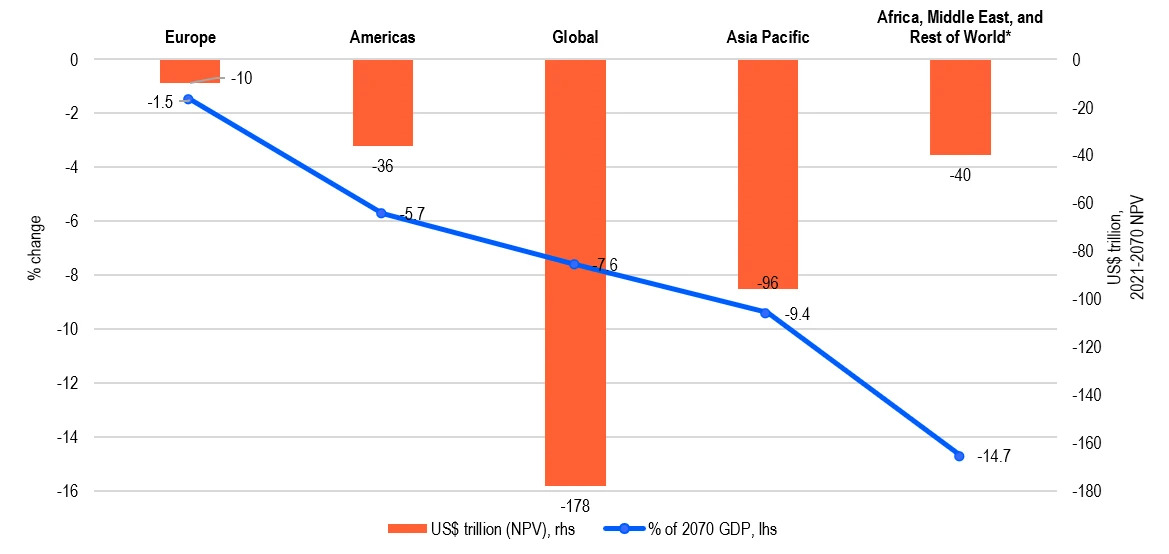

Warum ist das wichtig?

Zahlen wie diese sind abstrakt, aber die Folgen sind real. Bei dem derzeitigen Emissionspfad wird die globale Erwärmung etwa 2,7 Grad Celsius betragen, vielleicht sogar mehr, wie die Internetplattform Climate Action Tracker nachweist. Die Menschheit erlebt bereits jetzt einen Anstieg des Meeresspiegels, häufigere extreme Wetterereignisse, den Verlust der biologischen Vielfalt und andere negative Auswirkungen, die nur noch schlimmer werden. Die sozialen und wirtschaftlichen Kosten eines Erwärmungsszenarios von über 2 Grad Celsius werden voraussichtlich immens sein. Ein Bericht von Deloitte prognostiziert einen Schaden von 178 Billionen US-Dollar für die Weltwirtschaft über einen Zeitraum von 50 Jahren, wenn der Klimawandel ungebremst bleibt. Nahrungsmittel- und Wasserknappheit sowie ein noch nie dagewesener Verlust an Produktivität und Beschäftigungsmöglichkeiten könnten dazu führen, dass die Lebensgrundlage der Menschen – und ihr Leben – in Scherben fällt.

Die Klimarisiken, denen Unternehmen heute ausgesetzt sind, werden in physische Risiken und Übergangsrisiken eingeteilt. Die erste Kategorie wird wiederum in zwei Arten von Gefahren unterteilt: akute und chronische. Zu den akuten Gefahren gehören Wetterereignisse wie Überschwemmungen und Dürren, während chronische Gefahren aus langfristigen Veränderungen wie dem Anstieg des Meeresspiegels resultieren. Wichtige Triebkräfte für Übergangsrisiken sind regulatorische Änderungen wie Steuererhöhungen oder Verbote bestimmter Produkte, aber auch technologische Veränderungen und vor allem ein verändertes Verbraucherverhalten und gesellschaftlicher Druck.

Nicht alle Sektoren, Unternehmen und sogar Einrichtungen sind diesen Risiken in gleichem Maße ausgesetzt sind und daher unterschiedlich anfällig für den Klimawandel sind. Die Gewinne der Unternehmen werden auf verschiedene Weise beeinträchtigt, und die Wirtschaft insgesamt wird stark in Mitleidenschaft gezogen. Letztendlich wird sich diese Entwicklung auch auf die Finanzmärkte und damit auf die Renditen der Anleger auswirken.

Der Wandel bringt Chancen

Genauso wie Anleger die Risiken berücksichtigen sollten, entstehen indes auch Chancen, die sich aus einem veränderten regulatorischen Umfeld und dem Verbraucherverhalten ergeben. Der Global Turning Point Report von Deloitte schätzt, dass das globale BIP bis 2070 um 43 Billionen US-Dollar steigen wird, wenn die Regierungen einen systemischen Netto-Null-Umstieg ermöglichen.

Grafik: Modellierte wirtschaftliche Verluste durch ungebremsten Klimawandel

Im Jahr 2022 wurde die Energiewende durch den Einmarsch Russlands in der Ukraine beschleunigt, der zusätzlich zum bestehenden Klimaargument (leider) ein Element geopolitischer Dringlichkeit hinzugefügt hat. Es stimmt zwar, dass Klimaschutz und Anpassung an den Klimawandel ein kostspieliges Unterfangen sind, aber die Nebeneffekte des Klimaschutzes, wie die Verbesserung der öffentlichen Gesundheit durch eine veränderte Ernährung und bessere Luftqualität, übersteigen wahrscheinlich die direkten Kosten. Berücksichtigt man die klimabedingten Schäden, die im schlimmsten Fall bis zu 50 Prozent des globalen BIP-Basiswachstums ausmachen könnten, wie das UN Environment Programme kalkuliert, so wird deutlich, dass es sich lohnt, den Klimawandel einzudämmen. Das gilt für die Gesamtsituation; die Ergebnisse für bestimmte Sektoren und einzelne Unternehmen werden allerdings viel stärker variieren und klare Gewinner und Verlierer hervorbringen. Das soll nicht heißen, dass das Fortkommen eines Unternehmens allein davon abhängt, wie gut oder schlecht es sich auf das Management von Klimarisiken vorbereitet – aber es wird zweifellos ein wesentlicher Faktor sein.

Welchen Unternehmen die Zukunft gehört

Für Anleger ist es eine schwierige Aufgabe, die Gewinner von den Verlierern zu unterscheiden. Eine Möglichkeit, sich dem Thema zu nähern, sind Klimawandel-Benchmarks. Im Jahr 2020 hat die Technische Expertengruppe der EU für nachhaltige Finanzen Leitlinien für die Erstellung von finanziellen Benchmarks herausgegeben, die mit den Zielen des Pariser Abkommens übereinstimmen. Zu den Leitplanken der sogenannten Paris-Aligned-Benchmarks gehören die Nichtanrechenbarkeit bestimmter Branchen, eine verpflichtende Emissionsreduktion um 50 Prozent gegenüber einem Standardindex wie dem S&P 500 oder dem Stoxx Europe 600, ein jährliches zusätzliches Dekarbonisierungsziel von 7 Prozent und – ganz wichtig – die Berücksichtigung der Umsetzung von unternehmensspezifischen Science Based Targets (SBTs). SBTs sollen Unternehmen einen klar definierten Weg aufzeigen, um Treibhausgasemissionen zu reduzieren, die schlimmsten Auswirkungen des Klimawandels zu verhindern und das Unternehmenswachstum zukunftssicher zu gestalten.

Die Initiative Science Based Targets (SBTi), eine Partnerschaft zwischen dem Global Compact der Vereinten Nationen, Forschungsinstituten und gemeinnützigen Nichtregierungsorganisationen, beschreibt die Festlegung eines wissenschaftlich fundierten Ziels als einen fünfstufigen Prozess:

- Commit: Einreichung eines Schreibens, in dem die Absicht bekundet wird, ein wissenschaftsbasiertes Ziel festzulegen

- Entwicklung: Erarbeitung eines Emissionsreduktionsziels gemäß den Kriterien des SBTi

- Einreichen: Das Ziel wird dem SBTi zur offiziellen Validierung vorgelegt.

- Kommunizieren: Unternehmen geben ihr Ziel bekannt und informieren ihre Interessengruppen

- Offenlegen: Jährliche Berichterstattung über die unternehmensweiten Emissionen und die Maßnahmen zur Zielerreichung

Dieser Prozess gewährleistet sowohl die Vergleichbarkeit als auch die Rechenschaftspflicht und ermöglicht es den Indexanbietern, ihre Paris-Aligned-Indizes so zu strukturieren, dass Unternehmen mit starken SBTi-Ergebnissen bevorzugt werden. Dies wiederum ermöglicht es den Anlegern, ihre Portfolios auf Unternehmen umzuschichten, die potenziell besser positioniert sind, um mit den aus den Klimarisiken resultierenden Veränderungen umzugehen – und vielleicht sogar von ihnen zu profitieren –, während sie gleichzeitig über Sektoren und Einzelwerte diversifiziert bleiben.

Es geht nicht darum, auf jeden einzelnen Gewinner zu setzen oder jeden Verlierer des Wandels zu verkaufen. Es geht darum, auf eine Wirtschaft zu setzen und sie zu unterstützen, die besser auf eine der größten globalen Herausforderungen der Zukunft vorbereitet ist.

Die Aussagen einer bestimmten Person geben deren

persönliche Einschätzung wieder (Franklin Templeton).

Die zur Verfügung gestellten Informationen erheben

keinen Anspruch auf Vollständigkeit und stellen

keine Beratung dar (Franklin Templeton).

Quelle: Investmentfonds.de

|

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.