Investmentfonds.de

16.05.2023: Investmentfonds.de

16.05.2023:

J.P. Morgan Asset Management: Haben die Zinsen ihren Höhepunkt erreicht?

Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

- Inflation bleibt im Fokus

- Zielgerade des Straffungszyklus

- Anleihen mit mehr Schutz und Stabilität bei unsanfter Landung der Wirtschaft

Investmentfonds.de | Frankfurt, 16. Mai 2023 – Die Fed und die EZB haben jüngst ihren Zinserhöhungszyklus fortgesetzt und die Leitzinsen jeweils um 0,25 Prozentpunkte angehoben. Nun mehren sich sowohl in den USA als auch in der Eurozone Zeichen, die auf die Endphase des Wirtschaftszyklus hindeuten. So beobachtet Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, erste Risse im Fundament der Konjunktur. Gerade die Banken stehen angesichts des starken Zinsanstiegs und der Invertierung der Zinsstrukturkurve vor Herausforderungen. Nicht nur Anlegerinnen und Anleger fragen sich daher, wie lange die Zentralbanken weiter an der Zinsschraube drehen und die Finanzierungsbedingungen straffen wollen. „Die großen Zentralbanken in Europa und den USA befinden sich auf der Zielgeraden ihres Straffungszyklus“, so die Erwartung von Tilmann Galler. Vor diesem Hintergrund böten Anleihen wieder mehr Schutz und Stabilität – vor allem bei einer unsanften Landung der Wirtschaft.

*** Link TIPP der Redaktion:

Hier klicken >>> Top "Rentenfonds" :

***

Inflation bleibt im Fokus

Nachdem die Spannungen im Banken-sektor vorerst nachgelassen haben, hat sich nun der Fokus des Marktes wieder auf die Inflation verlagert. In den USA stützte die jüngste Veröffentlichung des Verbraucherpreisindex (VPI) die Ansicht, dass die Inflation sich weiterhin auf dem Rückzug befindet. Von ihrem Höchststand von 9,1 Prozent im vergangenen Juni ist sie im April 2023 auf 4,9 Prozent gesunken. „Damit liegt die US-Inflation allerdings immer noch deutlich über dem Zentralbankziel von durchschnittlich zwei Prozent“, stellt Tilmann Galler fest.

Einige gewichtige Komponenten des Warenkorbs versprechen eine weitere Verlangsamung des Preisauftriebs. So können wir bei den Energiepreisen in den kommenden Monaten mit erheblichen negativen Basiseffekten rechnen. Der Ölpreis lag im 2. Quartal 2022 noch bei durchschnittlich 108 US-Dollar und ist bis Ende April 2023 um knapp 30 Prozent gefallen. „Ohne neuerlichen Preisschock dürfte die Energiekomponente auch weiterhin zum Rückgang der Inflation beitragen. Die bisher hartnäckig inflationäre VPI-Komponente des Wohnraums könnte sich in den nächsten Monaten ebenfalls abkühlen“, führt Tilmann Galler aus. Die US-Immobilienmarktpreise haben im vergangenen Juni ihren vorläufigen Hochpunkt erreicht und sind seitdem um 5 Prozent gefallen. „Der Trend dürfte sich aufgrund der gestiegenen Finanzierungkosten weiter fortsetzen. Die Immobilienpreis-entwicklung war bisher ein guter Frühindikator für die zukünftige Entwicklung dieses Inflationsschwergewichts. Dennoch wird die US-Inflation in diesem Jahr aufgrund der Lohnsteigerungen wohl nicht auf das Zentralbankziel zurückfallen“, so die Prognose von Tilmann Galler.

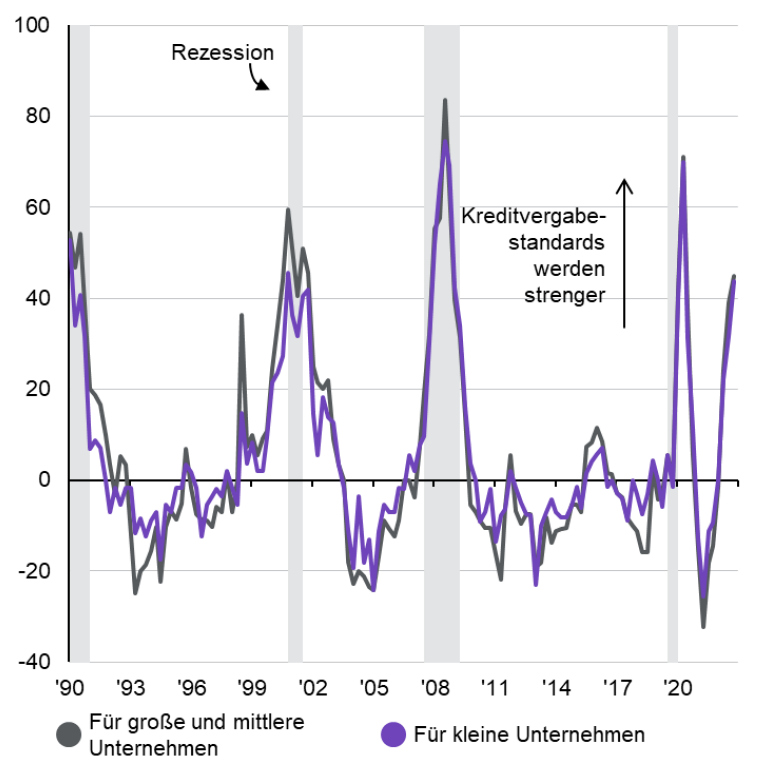

Grafik: Kreditbedingungen in den USA

Banken, die ihre Kreditstandards verschärfen, in %

Quelle: Federal Reserve, Refinitiv Datastream, J.P. Morgan Asset Management. Die Daten stammen aus dem Senior Loan Officer Opinion Survey. Eine Rezession wird anhand der Daten des US National Bureau of Economic Research (NBER) zum Geschäftszyklus definiert. Stand der Daten: 31. März 2023.

Quelle: Federal Reserve, Refinitiv Datastream, J.P. Morgan Asset Management. Die Daten stammen aus dem Senior Loan Officer Opinion Survey. Eine Rezession wird anhand der Daten des US National Bureau of Economic Research (NBER) zum Geschäftszyklus definiert. Stand der Daten: 31. März 2023.

Zielgerade des Straffungszyklus

Die US-Notenbank hat mit dem schnellsten und umfangreichsten Zinserhöhungszyklus der letzten 40 Jahre nach Ansicht des Ökonomen mehr als genug getan, um die Inflation zu bändigen. „Leitzinserhöhungen brauchen in der Regel sechs bis zwölf Monate, um vollständig in der Realwirtschaft anzukommen. Der ‚Bremseffekt‘ der bisherigen Zinserhöhungen ist deshalb vollumfänglich noch gar nicht sichtbar“, so Galler.

Doch Beeinträchtigungen seien im Bankensektor bereits sichtbar: Die Abflüsse auf der Passivseite der Bankbilanz, bei Giro- und Sparkonten, tragen zu einer Verknappung auf der Aktivseite vor allem beider Kreditvergabe bei. „Über 46 Prozent der US-Geschäftsbanken haben im ersten Quartal bereits die Kreditstandards für Unternehmen verschärft. Eine Breite, die in den letzten 30 Jahren nur in Rezessionen erreicht wurde. Die Investitionstätigkeit der Unternehmen wird in den kommenden Monaten leiden, mit den entsprechend negativen Folgen für Wachstum und Beschäftigung“, erklärt Galler. Die Geschäftsbanken haben seiner Einschätzung nach inzwischen die Aufgabe der Notenbanken übernommen, die Liquidität zu straffen und damit die volkswirtschaftliche Nachfrage zu schwächen, um der Inflation Einhalt zu gebieten.

Jeder weitere Zinsschritt der US-Notenbank würde aus Sicht von Tilmann Galler die Spannungen im Bankensystem weiter erhöhen und möglicherweise einen Absturz der Konjunktur verursachen. Das spricht eindeutig für ein Ende des US-Straffungszyklus. Die EZB stehe für die Eurozone vor einer ähnlichen Situation, aber mit zwei signifikanten Unterschieden: „Erstens sind der Rückgang der Inflation auf 7,0 Prozent und der Leitzinsanstieg auf 3,25 Prozent weniger ausgeprägt als in den USA. Zweitens haben sich die Kreditbedingungen nicht in gleichem Ausmaß verschärft. Die Geldpolitik der EZB hat deshalb noch etwas mehr Spielraum für Zinserhöhungen“, erklärt Galler. Dennoch geht der Ökonom davon aus, dass sich auch die EZB auf der Zielgeraden ihres Straffungszyklus befindet.

Für die Rentenmärkte bedeutet ein Szenario mit niedrigeren Inflationsraten und einer schwächeren Konjunktur die Chance auf fallende Renditen und Kursgewinne. Gerade wenn es zu einer unsanften Landung der Wirtschaft käme, könnten Rentenpapiere Schutz und Stabilität bieten, so Tilmann Galler.

*** Link TIPP der Redaktion:

Hier klicken >>> Rechner TOOL im Überblick:

Hier können Sie unsere Rechner zum Sparplan, Einmalanlage, Entnahmeplan, Vorsorgerechner - mit oder ohne Fonds testen!

***

Die Aussagen einer bestimmten Person geben deren

persönliche Einschätzung wieder (J.P. Morgan AM).

Die zur Verfügung gestellten Informationen erheben

keinen Anspruch auf Vollständigkeit und stellen

keine Beratung dar (J.P. Morgan AM).

Quelle: Investmentfonds.de

|

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.