Investmentfonds.de

24.07.2024: Investmentfonds.de

24.07.2024:

Capital Group | Drei Wachstums-Bereiche in einem breiter werdenden Markt

Christophe Braun, Equity Investment Director bei Capital Group

Christophe Braun, Equity Investment Director bei Capital Group

Investmentfonds.de | Frankfurt am Main, 23. Juli 2024 – Nach einer starken Rallye in den ersten sechs Monaten des Jahres gehen Aktien mit kräftigem Rückenwind und noch besseren Aussichten in die zweite Jahreshälfte. Auch wenn das Risiko eines Rückschlags weiterhin besteht, untermauern die gesunden Verbraucherausgaben und die robusten Unternehmensgewinne die optimistische Sicht zur Jahresmitte 2024. „Wir erwarten ein solides Wirtschaftswachstum für den Rest dieses Jahres und bis 2025“, sagt Christophe Braun, Equity Investment Director bei Capital Group. „Dies dürfte zu steigendem Gewinnwachstum in allen Branchen und Sektoren führen, was wiederum eine breitere Marktrallye zur Folge haben dürfte, da Gewinnwachstum ein Haupttreiber von Renditen ist.“ Im breiter werdenden Markt sieht Braun vor allem in drei Bereichen starke Wachstumschancen:

*** Link TIPP der Redaktion: Thema "Künstliche Intelligenz"

Vergleich von KI-Fonds (Künstliche Intelligenz)

" KI-Fonds: Wertentwicklung 6 Monate | Kurse | TOP Holdings | Fondsdaten"

>>> Hier klicken

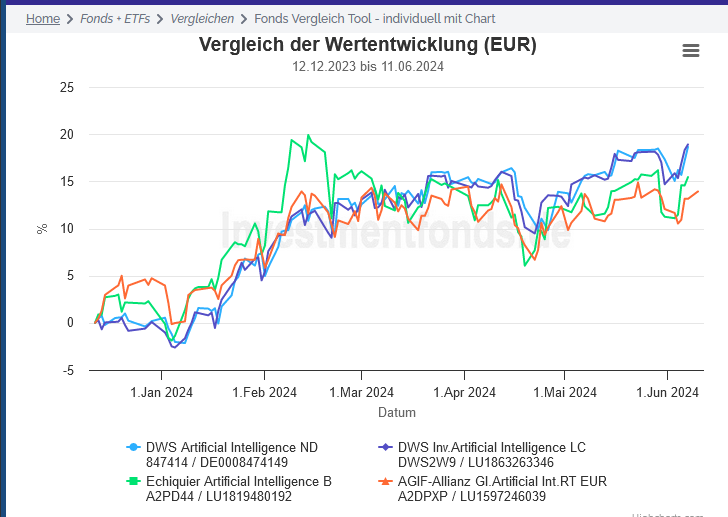

Vergleich der TOP 4 Fonds aus dem Sektor künstliche Intelligenz in der Wertentwicklung der letzten 6 Monate |

Quelle: BIG DATA - Investmentfonds.de

Vergleich der TOP 4 Fonds aus dem Sektor künstliche Intelligenz in der Wertentwicklung der letzten 6 Monate |

Quelle: BIG DATA - Investmentfonds.de

1. KI-Chancen außerhalb des Tech-Sektors

Mit ihrem Potenzial, ganze Branchen und die Art und Weise, wie Menschen ihre Arbeit verrichten, zu verändern, biete künstliche Intelligenz (KI) überzeugende Investitionsmöglichkeiten. Dies habe zu einem Hype um die Aktien der Tech-Giganten geführt, die Pionierarbeit in Sachen KI leisten würden. „Natürlich ist es wichtig, möglichst frühzeitig die künftigen Gewinner in den Bereichen zu identifizieren, die unmittelbar von KI profitieren: Halbleiter, Infrastruktur, Anwendungen und die KI-Modelle selbst“, sagt Braun. „Die Chancen im KI-Bereich gehen jedoch weit über die Tech-Unternehmen hinaus.“

Ausbau von Rechenzentren

Die Notwendigkeit eines massiven Ausbaus von Rechenzentren treibe beispielsweise die Nachfrage nach Bau- und Ingenieurausrüstung von Unternehmen wie Caterpillar an. KI-Rechenzentren würden zudem große Mengen an Strom benötigen, weshalb ihr Ausbau die Nachfrage nach Energie ankurbeln dürfte. Da sich mehrere Tech-Giganten verpflichtet hätten, netto keine CO2-Emissionen mehr zu verursachen, könne die Nutzung von Atomstrom zunehmen, mit entsprechenden Auswirkungen auf Energieanbieter. Dazu passe, dass Microsoft im Juni 2023 einen Vertrag mit Constellation Energy abgeschlossen habe, um eines seiner Rechenzentren mit Atomstrom zu versorgen.

2. Vielfältige Anlagegelegenheiten außerhalb des US-Aktienmarktes

Darüber hinaus sieht Braun solide Anlagechancen außerhalb der US-Märkte: „Der Anstieg der Aktienkurse breitet sich aus und durchzieht die globalen Aktienmärkte“, sagt Braun. So hätten beispielsweise die sieben Unternehmen, die 2023 den MSCI EAFE Index angeführt hätten, seit Anfang 2022 um mehr als 40 Prozent zugelegt und damit ihre US-Konkurrenten abgehängt. Diese Unternehmen kämen aus ganz unterschiedlichen Branchen. Zu ihnen gehören das Gesundheitsunternehmen Novo Nordisk, der Computerchip-Hersteller ASML, der Software-Titan SAP und der Bankenriese HSBC.

Unternehmen mit dominanten Marktpositionen

Für Anleger auf der Suche nach Unternehmen mit dominanten Marktpositionen und einer starken Nachfrage nach ihren Produkten und Dienstleistungen lohne sich deshalb der Blick über den Tellerrand. Der niederländische Halbleiterausrüster ASML beispielsweise profitiere von der steigenden globalen Nachfrage nach Halbleitern für den Aufbau von Cloud- und KI-Infrastrukturen. Der Pharmariese AstraZeneca investiere aggressiv in Forschung und Entwicklung, was zu einer umfangreichen Pipeline von Therapien für Krebs und seltene Krankheiten in der Spätphase der Entwicklung geführt habe. Dem Luft- und Raumfahrthersteller Airbus und dem Triebwerkhersteller Safran wiederum dürfte die weltweit steigende Nachfrage nach Flugreisen zugutekommen.

3. Technologieführer gestalten die Dividendenlandschaft neu

Auch bei den Dividendentiteln weite sich das Feld, nicht zuletzt deshalb, weil auch unter den Tech-Giganten Dividendenzahlungen zunehmend an Bedeutung gewönnen. Als Beispiele nennt Braun hier Meta, Alphabet und Salesforce, die in der ersten Hälfte des Jahres 2024 Dividenden eingeführt hätten. Insgesamt seien 14,1 Prozent der gesamten Bardividenden, die 2023 von S&P 500-Unternehmen gezahlt worden seien, auf Tech-Unternehmen zurückgegangen. Damit habe der Tech-Sektor in US-Dollar unter allen Sektoren den zweitgrößten Beitrag geleistet.

Dividendenzahlende Unternehmen

„Obwohl die Dividendenrenditen vieler Technologieunternehmen bescheiden sind, sind die Dollarbeträge enorm“, sagt Braun. „In dem Maße, in dem sich die Aussichten auf Wirtschaftswachstum verbessern, steigen die Chancen für Ertragswachstum bei dividendenzahlenden Unternehmen. Für dividendenorientierte Strategien erhöhen sich dadurch die Chancen, Erträge zu erwirtschaften und stärker am Aufwärtstrend an den Märkten teilzuhaben.“

Für Anleger auf der Suche nach laufenden Erträgen kämen aus Sicht Brauns unter anderem Unternehmen aus den Branchen Technologie, Luft- und Raumfahrt sowie Energie in Frage, welche zuletzt Dividenden eingeführt bzw. erhöht hätten. Dazu gehörten Halbleiterhersteller wie Broadcom oder Texas Instruments sowie General Electric, das Flugzeugtriebwerke herstelle und warte. Auch das Energieunternehmen Canadian Natural Resources habe seine Dividende trotz der schwankenden Ölpreise zuletzt erhöht.

Fazit:

„Angesichts der Aussichten auf ein solides globales Wachstum und gesunder Fundamentaldaten werden die Aktienmärkte breiter“, fasst Braun zusammen. „Die US-Aktienmärkte dürften nicht die einzige Quelle für überdurchschnittliche Renditen sein. Anleger sollten deshalb global denken.“ Angesichts weiter bestehender Risiken rund um Inflation, Zinssätze und Welthandel bleibe jedoch die Einzeltitelauswahl entscheidend.

*** Link TIPP der Redaktion:

Hier klicken >>> und mehr erfahren zum Thema "Meine Rentenlücke (mit Rechner) und Altersvorsorge-Check":

***

Die Aussagen einer bestimmten Person geben deren

persönliche Einschätzung wieder (Capital Group).

Die zur Verfügung gestellten Informationen erheben

keinen Anspruch auf Vollständigkeit und stellen

keine Beratung dar (Capital Group).

Quelle: Investmentfonds.de

|

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.