Franklin Templeton | Der breite Tech-Sektor könnte gegenüber den Glorreichen Sieben aufholen

Matthew Cioppa, Portfoliomanager bei Franklin Templeton

Matthew Cioppa, Portfoliomanager bei Franklin Templeton

Investmentfonds.de | 2025 sollte ein weiteres Jahr mit starkem Wachstum für den Technologiesektor sein, was auf drei Faktoren zurückzuführen ist: eine stetig steigende Nutzung von generativer künstlicher Intelligenz (KI), ein besseres Ertragswachstum außerhalb der Glorreichen Sieben und angemessene Bewertungen auf wachstumsbereinigter Basis.

*** Link TIPP der Redaktion:

Hier klicken >>> Investmentspecial Fonds und ETFs zu Technologie:

Top Fonds und weitere Markteinschätzungen dazu!

***

In der ersten Hälfte des Jahres 2024 trieb GenAI die Rallye des Tech-Sektors an. Doch in den letzten Monaten haben einige Anleger infrage gestellt, ob und wann ein echter wirtschaftlicher Wert geschaffen wird. Zwar sind wir in Bezug auf das langfristige Potenzial von KI äußerst optimistisch, aber die Erfahrung hat uns gelehrt, dass grundlegende Technologien oft erst nach Jahren ihren vollen Wert unter Beweis stellen (man denke an mobiles Computing und Cloud-Computing in den späten 2000er- und 2010er-Jahren).

Im Fall der KI gibt es einige vorübergehende Hindernisse auf dem Weg zur maximalen Wertschöpfung. Unternehmen müssen ihre IT-Infrastruktur modernisieren und disparate Datenquellen miteinander verbinden, bevor sie proprietäre KI-Anwendungen entwickeln können. Außerdem müssen sie sicherstellen, dass ihre Daten privat und sicher bleiben, zudem benötigen sie die Mitarbeiter mit den entsprechenden Kompetenzen, die finanziellen Mittel und die Zeit, um all dies zu tun.

Gleichzeitig haben Softwareunternehmen, die digitale Workflows verwalten, im Jahr 2024 KI-Funktionen entwickelt, um die Produktivität ihrer Kunden zu steigern. Wir gehen davon aus, dass sich dies im Jahr 2025 fortsetzen wird. Es waren greifbare Fortschritte zu beobachten, wobei sich die Branche auf das Konzept der KI-„Agenten“ fokussierte, die Aufgaben in Ihrem Namen ausführen können. Am Arbeitsplatz könnten Agenten die Kaufhistorie von Kunden analysieren und automatisch personalisierte E-Mail-Werbeaktionen auswählen und versenden, um den Umsatz zu steigern. Zu Hause könnten Agenten bei der Planung und Buchung von Reisen helfen, Ihren Kindern Nachhilfe in Mathematik geben oder den wöchentlichen Speiseplan für die Familie erstellen, einschließlich der Koordination des Einkaufs und der Lieferung von Lebensmitteln. Diese Verlagerung hin zu KI-Agenten wird durch die Fortschritte, die wir bei großen Sprachmodellen (LLMs) im Jahr 2024 gesehen haben, noch verstärkt werden, da diese viel besser in der Lage sind, komplexe Probleme zu „durchdenken“.

Die Grundlage für die KI-Wertschöpfung befindet sich noch in der Entwicklung. Dennoch lassen die Fortschritte, die wir im letzten Jahr festgestellt haben, für 2025 eine stärkere Nutzung von KI-gesteuerten Anwendungen sowohl am Arbeitsplatz als auch zu Hause erwarten, was das Wachstum in Branchen wie Software und Consumer Internet ankurbeln könnte. Unserer Einschätzung nach wird der Korb der „KI-Nutznießer“ 2025 viel breiter aufgestellt sein als im Jahr 2024.

Besseres Ertragswachstum nicht nur mehr bei den Glorreichen Sieben

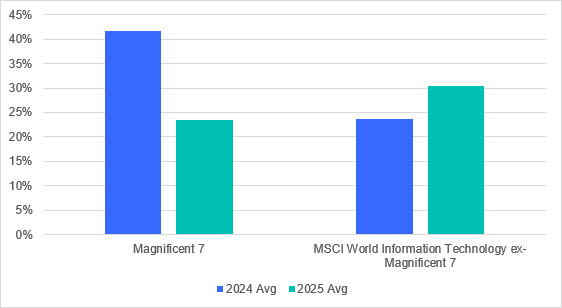

Die Glorreichen Sieben verdienten sich ihren Titel auch im vergangenen Jahr und erzielten im Vergleich zum breiten Markt (und insbesondere zum Tech-Sektor) ein überdurchschnittliches Ertragswachstum. Während wir davon ausgehen, dass das Wachstum dieser Unternehmen robust bleiben wird, könnte der übrige Sektor 2025 aufholen.Glorreiche Sieben gegenüber MSCI World IT Index (ohne Nivida, Apple und Microsoft)

MSCI Worl Information Technology ex-Magnificent 745 % 40 % 35% 30 % 25 % 20% 15% 10% 5% 0 % Durchschn. 2025Durchschn. 2024Glorreiche Sieben

Quellen: FactSet, MSCI, Stand: 30. November 2024. Die „Glorreichen Sieben“ sind Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla. Der MSCI World IT ex-Magnificent 7 schließt die Indexbestände in den Glorreichen Sieben Apple, Microsoft und Nvidia aus. MSCI gibt keine Gewährleistung und übernimmt keinerlei Haftung für hier wiedergegebene MSCI-Daten. Eine Weiterverbreitung oder weitere Nutzung ist nicht zulässig. MSCI hat diesen Bericht weder erstellt noch bestätigt. Wichtige Mitteilungen und Bedingungen des Datenanbieters sind verfügbar unter www.franklintempletondatasources.com. Indizes werden nicht aktiv gemanagt und es ist nicht möglich, direkt in einen Index zu investieren. Gebühren, Kosten und Ausgabeaufschläge sind nicht berücksichtigt.

Die Wertentwicklung der Vergangenheit ist weder ein Indikator noch eine Garantie für die zukünftigen Renditen.

Neben einem breiteren Mix an „KI-Profiteuren“ dürften unserer Ansicht nach mehrere weitere Faktoren zu dieser Dynamik beitragen. Einige Bereiche des Tech-Sektors, insbesondere die mit einem geringeren Engagement in der ersten „KI-Aufbauphase“, mussten 2024 zyklischen Gegenwind hinnehmen. Beispielsweise verringerte sich das Wachstum vieler Titel für Unternehmenssoftware aufgrund knapper IT-Budgets, da Unternehmen mit der Ungewissheit im Zusammenhang mit den US-Wahlen, dem Tempo der Zinssenkungen, allgemeinen makroökonomischen Indikatoren und der Frage, wie GenAI-Initiativen angemessen finanziert werden können, konfrontiert waren. Unserer Erwartung nach werden viele dieser Gegenwinde im Jahr 2025 abflauen und so das Wachstum des Sektors insgesamt beflügeln. Der Ausgang der US-Wahlen könnte niedrigere Unternehmenssteuersätze und eine Deregulierung bewirken, was die IT-Ausgaben der Unternehmen und die Gründung kleiner Unternehmen begünstigen könnte. Nachdem die Ungewissheit bezüglich der Wahlen vom Tisch ist, können Unternehmen ihre Investitionen mit größerer Klarheit über die Auswirkungen der Politik wieder aufnehmen, was sich natürlich auf das Wachstum der IT-Budgets auswirken könnte. In anderen Bereichen des Sektors standen Halbleiterunternehmen, die nicht in KI-Rechenzentren, sondern in der Automobil-, Industrie-, Smartphone- und PC-Industrie engagiert sind, 2024 unter Druck, da sich diese Märkte in einer zyklischen Flaute befanden. Aktuelle Signale deuten auf Stabilität und einen Weg zur Wiederbelebung in mehreren dieser Marktsegmente hin, was die Gruppe stärken könnte.

Sektorbewertung bleibt auf wachstumsbereinigter Basis angemessen

Nach zwei Jahren starker Wertentwicklung fragen sich einige Technologieanleger, ob die Bewertungen nicht inzwischen zu hoch liegen. Das mag zwar in bestimmten Bereichen des Sektors der Fall sein, insgesamt trifft es unserer Meinung nach jedoch nicht zu. Unserer Überzeugung nach ist es wichtig, Bewertungen an das Ertragswachstum zu koppeln, und das aktuelle KGWV (Kurs-Gewinn-Wachstums-Verhältnis) des MSCI World Information Technology Index befindet sich nur leicht über dem Fünf-Jahres-Durchschnitt. Mit anderen Worten: Trotz der zuletzt starken Performance halten wir die aktuellen Bewertungen angesichts der attraktiven langfristigen Wachstums- und Qualitätsmerkmale des Sektors nicht für überzogen.- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder (Franklin Templeton). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar (Franklin Templeton).

|

INVESTMENTFONDS.DE |

|

INVESTMENTFONDS.DE | Hinweise in eigener Sache:

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.