J.P. Morgan Asset Management: Kommt die positive Trendwende in China?

Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management

- Situation in China von Deflationsrisiken, schwacher Investitionstätigkeit und steigenden Arbeitslosenzahlen geprägt

- Konjunkturpolitisches Pendel könnte in nächsten Monaten umschlagen

- Ende des deflationären Trends würde Aktienmärkten Auftrieb geben

Investmentfonds.de | Frankfurt, 7. August 2023 – Das Jahr begann verheißungsvoll für die chinesische Wirtschaft: Schien doch die Konjunktur im Reich der Mitte vom überraschend schnellen Ende der Zero-Covid-Politik besonders zu profitieren. Doch bereits im Frühjahr stellte sich Katerstimmung ein. Aus Sicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, liegt das an der nach wie vor simmernden Immobilienkrise, die wie ein Mühlstein auf das chinesische Wachstum drückt. „Aus rein ökonomischer Sicht hat China sich zurzeit vom Rest der Welt abgekoppelt“, stellt Galler fest. Vor allem die niedrigen Erzeugerpreise sieht der Ökonom als besorgniserregend an. Es ist eine der Ursachen, dass China unter den globalen Aktienmärkten seit Jahresbeginn die schlechteste Performance erzielte. Doch gibt es inzwischen auch wieder Aussicht auf bessere Nachrichten aus dem Reich der Mitte: Eine deutlich aktivere Konjunkturpolitik könnte ein Ende des aktuell deflationären Trends bewirken und damit ein besseres Umfeld für die Aktienmärkte schaffen.

*** Link TIPP der Redaktion:

Hier klicken >>> Investmentspecial | zum Thema "Aktienfonds China":

Top Fonds und weitere Markteinschätzungen dazu!

***

Herausfordernde Rahmenbedingungen

China hat derzeit mit zahlreichen Herausforderungen zu kämpfen. Im Gegensatz zur anhaltend erhöhten Inflation in den entwickelten Volkswirtschaften sind die chinesischen Preisindizes trotz der Wiedereröffnung zum Jahresende 2022 niedrig geblieben. Der chinesische Verbraucherpreisindex blieb im Juni unverändert. In den letzten 12 Monaten lag die chinesische Inflation nie über 2,8 Prozent – selbst als in Europa die Inflation zweistellig wütete. So zeigt der aktuelle Trend in China vielmehr in Richtung Deflation.

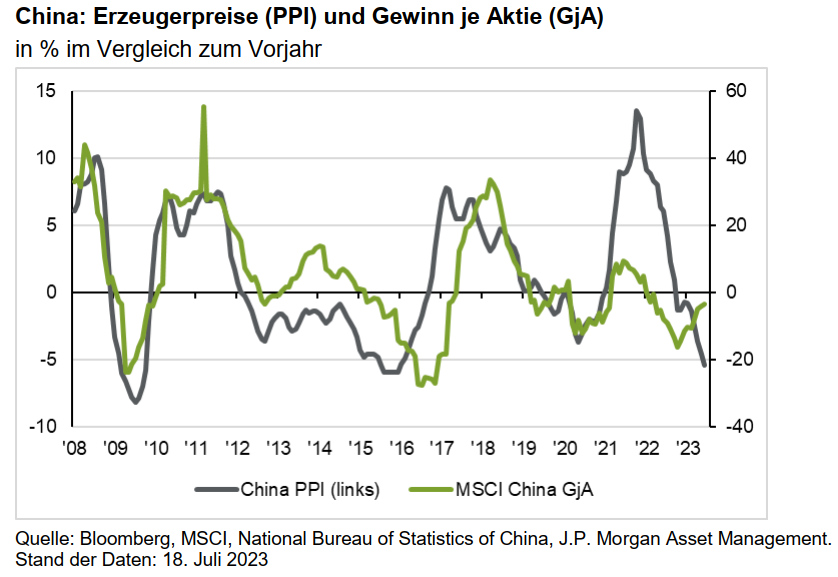

Die Erzeugerpreise fielen im Juni um 5,4 Prozent und befinden sich seit Oktober letzten Jahres im deflationären Bereich. Der Erzeugerpreisindex für Rohstoffe ging im Jahresvergleich um 9,5 Prozent aufgrund einer Verlangsamung der Investitionstätigkeit zurück. „Da Anlageinvestitionen, insbesondere Infrastrukturinvestitionen, bei der jüngsten Erholung eine Schlüsselrolle spielen, deutet dieses Signal auf eine zukünftige Konjunkturschwäche hin“, erklärt der Stratege.

Diese Vermutung wird aus Sicht von Tilmann Galler durch den Rückgang des Preisindex für Konsumgüter bestätigt. Im Jahresvergleich fiel dieser um 0,5 Prozent, was auf eine Abkühlung der Verbrauchernachfrage auf breiterer Basis zurückzuführen sei. Die schwächer werdenden Teilindizes des Einkaufsmanagerindex für das verarbeitende Gewerbe, etwa Auftragseingänge und Lagerbestände, spiegelten einen ähnlichen Trend wider. „Das Wachstum des Bruttoinlandsprodukts im zweiten Quartal von 6,3 Prozent gegenüber dem Vorjahr sieht zwar optisch beeindruckend aus. Es verliert aber schnell seinen Glanz, wenn man berücksichtigt, dass im letzten Jahr die chinesische Wirtschaft durch massive Lockdowns beeinträchtigt war“, führt Galler aus.

Neben dem BIP entwickelt sich auch der Arbeitsmarkt zu einer großen Herausforderung. Die Jugendarbeitslosenquote hat im Juni einen weiteren Sprung auf 21,8 Prozent gemacht. „Das macht die soziale Stabilität zu einem dringlicheren Anliegen der politischen Entscheidungsträger“, erklärt Tilmann Galler. Für Peking werde es immer schwieriger, ein Gleichgewicht zwischen kurzfristigen Anreizen und langfristigen Zielen, wie gemeinsamem Wohlstand und einer Reform des Immobilienmarktes, zu finden. Die unterstützenden Maßnahmen blieben bisher hinter den Markterwartungen zurück, obwohl die Zentralbank den Zinssatz für ihre mittelfristigen Kreditfazilitäten senkte und die Leitzinsen für Kredite um 10 Basispunkte zurückgingen.

Konjunkturpolitisches Pendel dürfte umschlagen

Doch könnte nach Einschätzung von Tilmann Galler das konjunkturpolitische Pendel in den kommenden Monaten umschlagen. Der Schwerpunkt der koordinierten geld- und fiskalpolitischen Maßnahmen werde wohl auf die Verbesserung der Geschäftsbedingungen gelegt werden. „Begünstigt durch die niedrigen Inflationszahlen hat die Notenbank den Spielraum, die Leitzinsen zu senken, und damit den öffentlichen und privaten Sektor durch niedrigere Finanzierungskosten zu stützen“, stellt Galler fest.

Die schwache Performance des chinesischen Aktienmarkts ist aus Sicht von Marktexperte Galler ein Hinweis darauf, dass die schwachen Wachstumsaussichten und der Mangel an politischen Anreizen größtenteils eingepreist sind. „Jede geringfügige Verbesserung des Wachstums und der politischen Bedingungen könnte einen Stimmungsumschwung am Markt auslösen“, sagt Galler.

Die aktuell geringe Bewertung mit einem KGV von 10x liegt 20 Prozent unter dem langjährigen Durchschnitt und bietet entsprechend einen gewissen Sicherheitspuffer. Ein wichtiger Gradmesser für eine Trendwende chinesischer Aktien sei der weitere Verlauf der Erzeugerpreise. „Die Gewinnerzielung chinesischer Unternehmen war in den vergangen 15 Jahren sehr eng mit der Dynamik bei den Erzeugerpreisen verbunden. Ein Ende des deflationären Trends wäre entsprechend auch ein gutes Signal für eine zukünftig bessere Gewinn- und Aktienmarktentwicklung“, fasst Galler zusammen.

*** Link TIPP der Redaktion:

Hier klicken >>> Rechner TOOL im Überblick:

Hier können Sie unsere Rechner zum Sparplan, Einmalanlage, Entnahmeplan, Vorsorgerechner - mit oder ohne Fonds testen!

***

- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder (J.P. Morgan Asset Management). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar (J.P. Morgan Asset Management).

INVESTMENTFONDS.DE

TOP Fonds / ETF Vergleich - Wertentwicklung

INVESTMENTFONDS.DE Hinweise in eigener Sache:

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.