Janus Henderson Investors: Globale Small Caps – kein hässliches Entlein mehr

Nick Sheridan, Portfolio Manager, Janus Henderson Investors

Nick Sheridan, Portfolio Manager, Janus Henderson Investors

- Globale Small Caps bieten erhebliches Wachstums- und Diversifizierungspotenzial.

- Das derzeitige Marktumfeld scheint ein guter Zeitpunkt für eine Neuausrichtung der Portfolios auf Small Caps zu sein.

- Bei der Aktienselektion Fokus auf hohes Wachstumspotenzial, gesunde Bilanzen und langfristige strukturelle Trends.

Investmentfonds.de | In einer Zeit der domminierenden „Magnificent 7“ fällt es Small Caps weltweit schwer sich zu behaupten. Endlosen Schlagzeilen über große Makrothemen – wie künstliche Intelligenz (AI) – ziehen die Aufmerksamkeit der Anleger auf sich und führen zu immer höheren Multiplikatoren für eine stark gehypte Auswahl von Unternehmen.

*** Link TIPP der Redaktion:

Hier klicken >>> Investmentspecial | zum Thema "Small Caps":

Top Fonds und weitere Markteinschätzungen dazu!

***

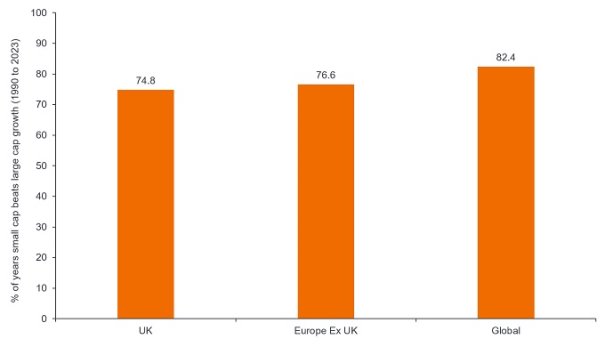

In diesem Umfeld hatten es Small-Cap-Aktien gemessen an der Performance schwerer als Large-Caps. Aber solche Marktzyklen sind nicht neu. Obwohl der jüngste Zyklus der Outperformance von Large Caps anhält, gab es viele andere Phasen, in denen Small-Cap-Aktien ihre größeren Pendants in den Schatten stellten, insbesondere dank eines konstant höheren Gewinnwachstums (Abbildung 1).

Abbildung 1: Kleine Unternehmen erzielen ein durchweg höheres Gewinnwachstum als Large Caps

Quelle: JPMorgan Research, Janus Henderson Investors Analysis, Stand: 31. Dezember 2023. Wachstum hier gemessen am Wachstum des EBITDA – Gewinn vor Zinsen, Steuern, Abschreibungen und Amortisation. Die Performance der Vergangenheit ist kein Indikator für zukünftige Erträge.

In den letzten Jahren haben Mega-Cap-Technologieaktien den Aktienmarkt maßgeblich getragen, doch 2024 zeigen sich nun erste Schwächen in den Profilen der Aktien, bei denen selbst starkes Wachstum nicht mehr ausreichte, um die unstillbaren Erwartungen des Marktes zu erfüllen. Deshalb suchen die Anleger nun in anderen Bereichen nach Value.

Plädoyer für Small Caps

Da der Höhepunkt des Zinszyklus überschritten ist und die Zentralbanken die Zinsen weiter senken, um eine „weiche Landung“ zu erreichen, sollten Anleger ihre Portfolios weiter auf Marktbereiche ausrichten, die in der Vergangenheit am meisten von niedrigen Zinsen profitiert haben: Nebenwerte.Von den makroökonomischen Trends einmal abgesehen, liegt der Schlüssel zur Outperformance von Small Caps in ihrer Fähigkeit, ihre Erträge in einer Weise zu steigern, die für Large Caps kaum möglich ist. Für ein Unternehmen wie Apple ist es angesichts der bereits hohen Marktdurchdringung und eines Jahresumsatzes von 400 Mrd. US-Dollar schwierig, signifikantes Wachstum zu erzielen. Ein kleines Unternehmen hingegen kann seinen Umsatz deutlich leichter steigern, indem es in neue Märkte expandiert, neue Kunden akquiriert oder seine Produktpalette erweitert.

Angesichts der eindeutigen strukturellen Unterschiede, die den Small-Cap-Sektor von seinen Large-Caps-Pendants unterscheiden, können Anleger Nebenwerte auch als Diversifikator nutzen. Small Caps sind in der Regel eher in den Bereichen Industrie oder Werkstoffe als im Technologiesektor tätig und konzentrieren sich im Allgemeinen stärker auf lokale Märkte. Somit sind Anleger mit einer Allokation in Small Caps anderen strukturellen Faktoren ausgesetzt, wie z. B. der De-Globalisierung (d. h. dem Wiederaufbau inländischer Produktionslinien anstelle von Outsourcing nach China).

Das schließt jedoch keineswegs die Beteiligung dieser Sektoren an globalen Megatrends aus. Sie liefern die Teile, Produkte oder Rohstoffe, die von der sich schnell entwickelnden Technologie für ihr stetiges Wachstum benötigt werden. Zahlreiche Small Caps nutzen den enormen langfristigen strukturellen Investitionszyklus der großen Technologieunternehmen, anstatt sich auf die Variablen der Verbrauchernachfrage zu verlassen.

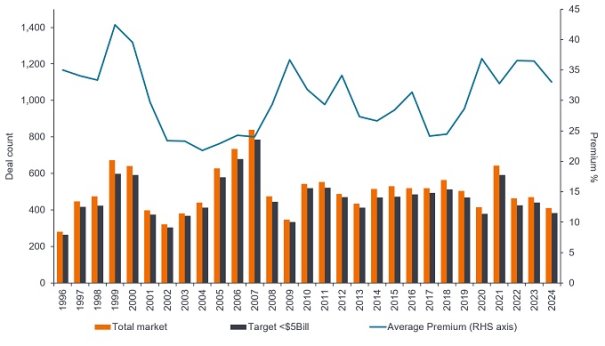

Das „ewige“ Argument für eine Allokation in Small Caps bleibt der anhaltende Rückenwind durch Fusions- und Übernahmeaktivitäten (M&A). Auch wenn die Verteilung je nach Region unterschiedlich sein kann, handelt es sich bei der überwiegenden Mehrheit aller M&A um die Übernahme von Small-Cap-Unternehmen durch einen größeren Konkurrenten (Abbildung 2). Große Unternehmen kaufen die kleinen auf – oft mit einem deutlichen Aufschlag auf den aktuellen Preis.

Abbildung 2: 95 % der Fusionen und Übernahmen betreffen ein Small-Cap-Unternehmen

Quelle: Bloomberg, Factset, Berechnungen von JPMorgan, Janus Henderson Investors Analysis, Stand: 30. September 2024. Aktien mit einer Marktkapitalisierung von weniger als 100 Mio. US-Dollar sind ausgeschlossen.

Wo liegen die Bewertungen für Small Caps?

Letztendlich sind Small Caps nach wie vor unbeliebt und in der Gunst der Anleger nicht sehr hoch. Wir sehen jedoch einen großen Nachholbedarf, da Anleger weiterhin wenig Vertrauen in die Wirtschaft haben – in Europa und Großbritannien mehr als in den USA.Kleinere Unternehmen in Großbritannien hatten es in den letzten Jahren nicht leicht. Die Unsicherheit wegen des Brexit wurde durch steigende Zinskosten und höhere Körperschaftssteuersätze noch verstärkt. 2024 dürfte sich das ändern und britische Small Caps sind dann wohl nicht mehr das hässliche Entlein. Das Wirtschaftswachstum zieht an, die Inflation ist unter Kontrolle und es gibt eine neue Regierung mit einem klaren Wachstumsauftrag. Die Bilanzen sind stark, und viele kleinere Unternehmen halten eine Netto-Cash-Position (45 % zum 30. September 2024).

Außerdem ist ein zunehmendes Interesse an Fusionen und Übernahmen zu beobachten, das in erster Linie von ausländischen und Private-Equity-Investoren ausgeht. Daneben gibt es aber auch ein starkes Interesse an Rückkäufen, da die Unternehmen ihren eigenen Wert zunehmend erkennen und nicht mehr nur ein lohnendes Ziel für Übernahmen durch ihre größeren Konkurrenten sind.

Europa mag den Eindruck erwecken, sklerotisch, vielleicht sogar langweilig zu sein. Dabei wird jedoch übersehen, dass europäische Small Caps auf regionaler Ebene wohl das größte latente Potenzial haben. Europa ist Heimat vieler fantastischer Unternehmen, die in sämtlichen strukturellen Wachstumsthemen aktiv sind. Unternehmen mit Produkten oder Materialien, die ständig nachgefragt werden, oder mit seltenen Wirtschaftsgütern oder besonderem Know-how – was bedeutet, dass sie unabhängig vom Marktgeschehen Umsatz machen.

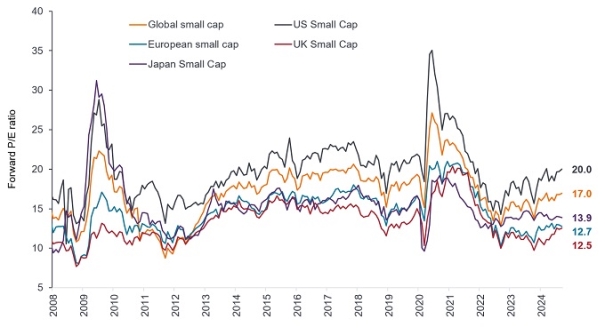

Obwohl wir uns auf Großbritannien und Europa konzentriert haben, ist die globale Entwicklung nicht anders. Bei den US-amerikanischen Small-Cap-Aktien gibt es seit Mitte Juli 2024 Anzeichen einer neuen Dynamik. Diese wurde zunächst durch erwartete Zinssenkungen der US-Notenbank ausgelöst, die dann auch tatsächlich erfolgten. Jetzt stellt sich die Frage, ob Small Caps am Beginn einer längeren Rotation stehen könnten. Angesichts der aktuellen Preise sehen wir viel Potenzial für eine additive Aktienauswahl bei globalen Small Caps (siehe Abbildung 3).

Abbildung 3: Small Caps bieten viele Chancen für Stockpicker

Quelle: DataStream, MSCI Regional Small Cap Indizes, Janus Henderson Investors Analysis, Stand: 30. September 2024. Das Forward-Kurs-Gewinn-Verhältnis (Forward-KGV) ist eine Version des Kurs-Gewinn-Verhältnisses (KGV), die anhand der prognostizierten Gewinne berechnet wird. Es gibt keine Garantie dafür, dass sich die Trends der Vergangenheit fortsetzen oder die Prognosen eintreten. Die Performance der Vergangenheit ist kein Indikator für zukünftige Erträge.

Small Caps bleiben für Anleger unentdecktes Terrain

Bei Small Caps sollte man vor allem berücksichtigen, dass die Unternehmen in diesem Bereich oft nur wenig analysiert werden – obwohl es sich um ein riesiges Universum handelt. Es gibt cash-generierende, profitable Unternehmen mit einer langen Erfolgsbilanz, die in den oft nischenartigen, aber wichtigen Branchen führend sind. Und dennoch wissen viele Anleger nicht, was diese Unternehmen tun.Anleger müssen sich vielleicht etwas mehr anstrengen, um Unternehmen zu finden, die potenziell erfolgreich sind. Die Identifizierung eines qualitativ hochwertigen Wachstumsunternehmens, das eine hohe Kapitalrendite erwirtschaftet und vom Markt bislang vernachlässigt wurde, oder eines Katalysators für einen Wandel, z. B. eines neuen CEO mit einem klaren Plan zur Revolutionierung eines Unternehmens, kann sich jedoch positiv auf das Anlageergebnis auswirken.

Letztendlich ist die Bewertung entscheidend. Der zu Anfang des Lebenszyklus eines Vermögenswerts gezahlte Preis ist ausschlaggebend für die erzielten Erträge. Und derzeit bieten die Bewertungen im Small-Cap-Universum sowohl im Vergleich zur Historie als auch im Vergleich zum Large-Cap-Universum viel Stoff zum Nachdenken. Dies sollte unserer Meinung nach zu diesem Zeitpunkt des Zyklus eine Kernbotschaft für Anleger sein.

***

Aktionsangebot

Hier klicken >>> Tagesgeldkonto eröffnen bis Dezember 2024

Informationen und Konditionen

***

- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder (Janus Henderson Investors). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar (Janus Henderson Investors).

|

INVESTMENTFONDS.DE |

|

INVESTMENTFONDS.DE | Hinweise in eigener Sache:

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.