Janus Henderson Investors: Gesundheitssektor: Stärkung der Abwehrkräfte?

- Anlagen im Gesundheitssektor wirkten in Zeiten von Kursturbulenzen traditionell als effektiver Portfoliopuffer. Auch 2022 erwiesen sich die Bereiche Gesundheit und Biotechnologie angesichts der Marktschwäche als relativ robust.

- Expertenwissen ist entscheidend, um Gewinner zu identifizieren, die vom Innovationstempo in der Branche profitieren können.

- Aus unserer Sicht ist ein aktiver und flexibler Ansatz entscheidend, um Unternehmen ausfindig zu machen, die von den langfristig günstigen Trends in den Segmenten Gesundheit und Biotechnologie profitieren.

Investmentfonds.de - Angesichts der Marktvolatilität im Jahr 2022 und einer nachlassenden Weltwirtschaft ist es verständlich, wenn Anleger vorsichtig vorgehen wollen. Dennoch können solche Perioden attraktive Anlagemöglichkeiten bieten. Dazu zählen sowohl Vermögenswerte mit defensiven Eigenschaften als auch solche mit Wachstumspotenzial. Im Hinblick auf die Portfoliokonstruktion bedeutet das Investments, die nicht-korrelierte Renditen abwerfen und zum Schutz vor Verlusten beitragen können.

*** Link TIPP der Redaktion:

Hier klicken >>> Investmentspecial | Fonds und ETFs zu Gesundheit:

Top Fonds und weitere Markteinschätzungen dazu!

***

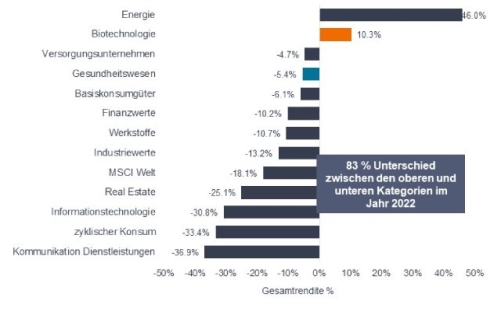

Was diese Zielsetzung angeht, könnten Anleger unseres Erachtens von einer Anlage im Gesundheitssektor profitieren. Dieser hat sich in der Vergangenheit bei Marktkorrekturen besser gehalten und profitiert auch von günstigen strukturellen Faktoren wie alternden Bevölkerungen und hohem Innovationstempo. 2022 beispielsweise erlitten die meisten globalen Aktiensektoren erhebliche Verluste (siehe Abbildung 1), doch der Gesundheitsbereich – und speziell der Subsektor Biotechnologie – waren demgegenüber besser abgeschirmt.

Unter dem Aspekt der Portfoliokonstruktion stellt sich die Frage, warum das so war und ob für die Zukunft mit ähnlichen Merkmalen zu rechnen ist.

Abbildung 1: Sektorrenditen am globalen Aktienmarkt 2022

Quelle: Morningstar; globale Aktiensektoren und Subsektoren basierend auf dem MSCI World Index; Stand: 31. Dezember 2022. Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Renditen.

Quelle: Morningstar; globale Aktiensektoren und Subsektoren basierend auf dem MSCI World Index; Stand: 31. Dezember 2022. Die Wertentwicklung in der Vergangenheit ist kein Indikator für zukünftige Renditen.

Kann der Gesundheitssektor gegen einen Abschwung immunisieren?

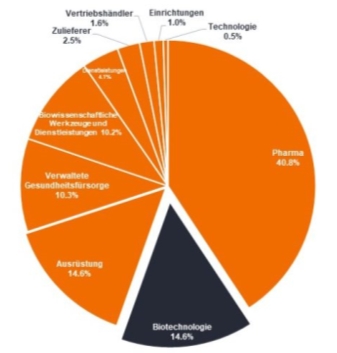

Aufgrund der unabhängig vom Marktumfeld stetigen Verbrauchernachfrage nach Krankenhausleistungen, Arzneimitteln und medizinischen Geräten war der Gesundheitssektor traditionell ein effektiver Portfoliopuffer in volatilen Phasen. Dies gilt für etwa 85 % des Sektors, der sich aus Arzneimitteln, medizinischen Geräten und Gesundheitsdiensten zusammensetzt, die alle die zuvor erwähnten „defensive“ Eigenschaften aufweisen.

Die restlichen 15 % des Sektors entfallen auf Biotechnologieunternehmen. Dieser Teilsektor umfasst innovative – und typischerweise volatile – Small- und Mid-Cap-Unternehmen, die ein größeres Wachstumspotenzial bieten, sowie Large-Cap-Unternehmen, die defensivere Qualitäten aufweisen und sich tendenziell ähnlich wie traditionelle Pharmaunternehmen verhalten.

Abbildung 2: Struktur des globalen Gesundheitssektors

Quelle: MSCI; Zusammensetzung des MSCI World Health Care Index zum 31. Dezember 2022.

Quelle: MSCI; Zusammensetzung des MSCI World Health Care Index zum 31. Dezember 2022.

Diese defensiven Qualitäten bzw. Wachstumsmerkmale spiegeln sich in den historischen Renditen wider. Abbildung 3 zeigt die Wertentwicklung des Gesundheitssektors und des Subsektors Biotechnologie im Vergleich zum globalen Aktienmarkt (Zusatzrendite) während der letzten fünf Marktkorrekturen und anschließenden Erholungen. Während man erwarten würden, dass der Gesundheitssektor aufgrund seines defensiven Charakters über den gesamten Zyklus von Verlust und Erholung eine Outperformance erzielen wird, hat das Biotech-Segment letztendlich besser abgeschnitten. Dies unterstreicht seine Eignung zur Erzielung von Alpha.

Abbildung 3: Durchschnittliche Zusatzrendite gegenüber dem MSCI World Index für die letzten fünf Marktkorrekturen und Erholungen seit 2000

Quelle: Morningstar. Globale Aktiensektoren und Subsektoren basierend auf dem MSCI World Index. Die dem Durchschnitt zugrundeliegenden Abschwungperioden sind folgende: 04.01.2000 – 10.09.2002, 11.01.2007 – 03.09.2009, 05.03.2011 – 10.04.2011, 02.03.2020 – 23.03.2020, 1.5.2022 – 10.12.2022. Die Erholungszeiträume basieren auf dem MSCI World Index, für den letzten Zeitraum ist das Enddatum der 31.12.22 im Fall der jüngsten Erholung. *Enddatum der Erholung vom letzten Marktabschwung und des vollständigen Zyklus ist der 12. Dezember 2022. Die Wertentwicklung der Vergangenheit ist kein Indikator für zukünftige Renditen.

Quelle: Morningstar. Globale Aktiensektoren und Subsektoren basierend auf dem MSCI World Index. Die dem Durchschnitt zugrundeliegenden Abschwungperioden sind folgende: 04.01.2000 – 10.09.2002, 11.01.2007 – 03.09.2009, 05.03.2011 – 10.04.2011, 02.03.2020 – 23.03.2020, 1.5.2022 – 10.12.2022. Die Erholungszeiträume basieren auf dem MSCI World Index, für den letzten Zeitraum ist das Enddatum der 31.12.22 im Fall der jüngsten Erholung. *Enddatum der Erholung vom letzten Marktabschwung und des vollständigen Zyklus ist der 12. Dezember 2022. Die Wertentwicklung der Vergangenheit ist kein Indikator für zukünftige Renditen.

Ein Spezialsektor erfordert aktives Management

Schätzungsweise 90 % der Medikamente, die in klinische Studien am Menschen getestet werden, gelangen nie auf den Markt. Bei denjenigen, denen es gelingt, sind unserer Erfahrung nach die Konsensschätzungen für die Verkaufszahlen bei der Einführung neuer Medikamente in 90 % der Fälle.[1] Daher sind Expertenwissen und Verständnis der wissenschaftlichen Forschung, Tests und Arzneimittelzulassungsverfahren sowie eine kompetente Bewertung der damit verbundenen Absatzchancen entscheidend, um Gewinner zu identifizieren, die vom Innovationstempo in diesem Sektor profitieren können.

Gleichzeitig führte der Markteinbruch im Jahr 2022 zu einer Korrektur der Kurs-Gewinn-Verhältnisse bei Gesundheitsaktien, deren Bewertungen gegenüber den jüngsten Höchstständen stark zurückgingen. Diese Neubewertung war bei Small- und Mid-Caps aus dem Biotechnologiesegment besonders ausgeprägt. Tatsächlich werden etwa 200 dieser Unternehmen jetzt unterhalb der Cash-Position in ihren Bilanzen[2] bewertet. Dies birgt die Chance, dass unternehmensspezifische Ereignisse (z. B. positive Nachrichten aus klinischen Studien) erhebliche Aufwärtsbewegungen nach sich ziehen.

Daher halten wir einen aktiven und flexiblen Ansatz entscheidend für die Identifikation der Unternehmen, die von den vielen günstigen Langfristfaktoren profitieren können, welche sich im Gesundheitssektor und im Bereich Biotechnologie bieten. Außerdem lassen sich so Chancen erkennen, die sich aus Marktineffizienzen ergeben.

Der MSCI World Index℠ spiegelt die Performance der Aktien der internationalen Industrieländer wider.

Der MSCI World Health Care Index℠ spiegelt die Wertentwicklung von Gesundheitsaktien aus entwickelten Ländern weltweit wider.

- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder (Janus Henderson Investors). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar (Janus Henderson Investors).

INVESTMENTFONDS.DE

TOP Fonds / ETF Vergleich - Wertentwicklung

INVESTMENTFONDS.DE Hinweise in eigener Sache:

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.